이 글은 외부 기고문으로 벤처스퀘어의 견해와 다를 수 있음을 밝힙니다. 스타트업을 위한 양질의 콘텐츠를 기고문 형태로 공유하고자 하는 분이 있다면 벤처스퀘어 에디터 팀 editor@venturesquare.net으로 연락 주시기 바랍니다.

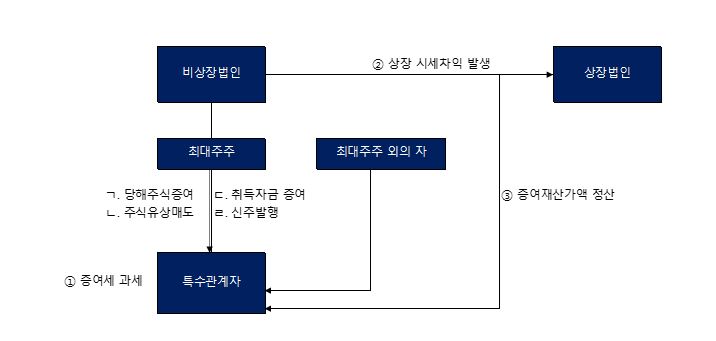

현재 상장을 준비중인 회사의 최대주주가 자녀에게 주식의 증여를 계획하고 있다면 상장으로 얻는 시세차익에 대한 증여세 과세 여부도 고려해 보아야 한다. 최대주주로부터 그의 특수관계인이 주식을 증여 받으면 증여세가 과세되는데, 해당 증여일로부터 5년 이내에 회사가 상장하면서 주식 가치가 증가하여 일정금액 이상으로 차이가 나면 그 이익도 증여로 보아 추가로 과세되기 때문이다.

이러한 주식 상장에 대한 이익의 증여는 최대주주로부터 주식에 대한 취득자금을 증여 받아 최대주주 외의 자로부터 주식을 취득한 경우에도 적용되며, 전환사채 등을 최대주주로부터 증여 받은 경우에도 증여일에 당해 주식을 취득한 것으로 보아 적용된다. 또한 회사가 신주를 발행하여 배정받은 주식도 과세대상에 포함된다.

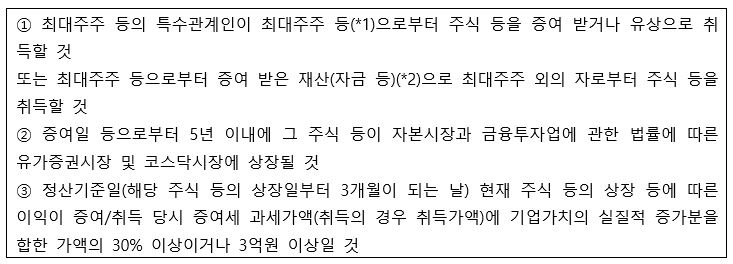

주식의 상장에 따른 이익의 증여에 대한 과세 요건은 다음과 같다.

(*1) 증여자는 최대주주 또는 지분율 25% 이상의 대주주이어야 하고, 수증자는 그의 특수관계인에 해당

(*2) 위의 요건 중 최대주주 등으로부터 증여 받은 재산은 주식 등을 유상으로 취득한 날부터 소급하여 3년 이내에 증여 받은 것에 한함, 이 경우 증여 받은 재산과 다른 재산이 섞여 있어 증여 받은 재산으로 주식 등을 취득한 것이 불분명한 경우에는 그 증여 받은 재산으로 주식 등을 취득한 것으로 추정함

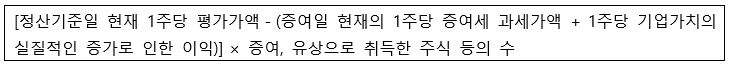

법에서 규정된 상장차익에 따른 증여이익 계산식은 다음과 같다.

이해를 돕기 위해 예시를 통해 증여이익을 계산해보도록 하자.

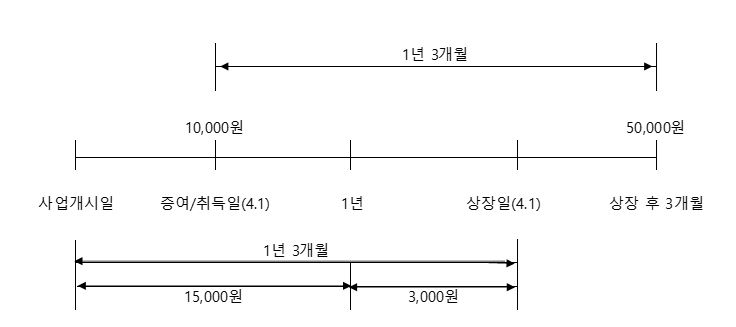

- 증여/취득일(22.04.01)의 주당 증여세 과세가액은 10,000원, 정산기준일(상장 후 3개월)의 주당 가치는 50,000원으로 가정함

- 22년의 순손익은 15,000원으로, 23년 사업개시일부터 상장일(23.04.01)까지의 순손익은 3,000원으로 가정함

- 증여, 유상으로 취득한 주식수는 1,000주로 가정함

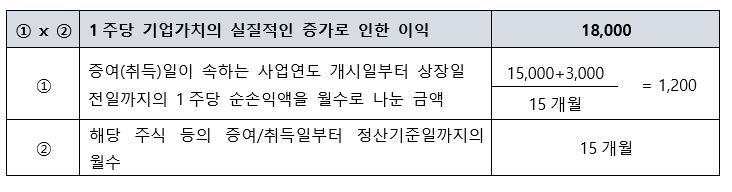

1. 기업가치의 실질적인 증가로 인한 이익을 구하는 방법은 다음과 같다.

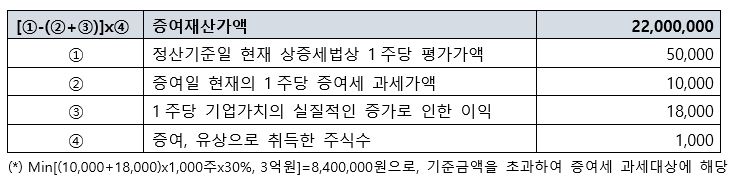

2. 따라서 증여이익은 다음과 같이 산정된다.

이렇게 주식 등의 상장 등에 따라 이익을 얻은 특수관계자는 그 이익을 당초 증여세 과세분에 가산하여 신고함으로써 정산하게 된다. 다만, 정산기준일의 주식 가치가 당초의 증여세 과세가액보다 적은 경우로써, 그 차액이 대통령령으로 정한 기준금액(30% 또는 3억원) 이상이라면 당초의 증여세액을 환급 받을 수 있다. 상장 준비로 무척 바쁠 수 있겠지만 자녀에게 주식을 물려줄 계획이 있다면 상장차익에 따른 증여세 과세 여부도 꼭 사전에 검토해 보아야 할 것이다.

관련칼럼더보기

| 원문링크 | https://www.venturesquare.net/863982 |

|---|