시장 개요 : 서비스 중심의 시장으로 '프랜차이즈 사업 모델' 지속 확산

홍콩 GDP의 94% 이상은 서비스 산업이 차지하고 있어 프랜차이즈 비즈니스 모델이 서비스 산업 전반으로 확대되는 분위기다. 프랜차이즈 비즈니스 모델은 식음료, 소매/유통 분야 외에도 세탁 서비스 등 기타 서비스 부문까지 다양한 사업 영역에서 활용되고 있다. 그간 홍콩 프랜차이즈 시장도 1970년대 맥도날드와 KFC라는 두 글로벌 프랜차이즈 브랜드 진출을 시작으로 피자헛, 세븐일레븐, 서브웨이, 스타벅스, 파이브가이즈 등 수많은 유명 글로벌 프랜차이즈 브랜드가 진출하며 성장세를 지속해 왔다.

홍콩 프랜차이즈협회(Hong Kong Franchising Association)에 따르면 홍콩 내 프랜차이즈 서비스 시장의 56%는 홍콩 현지에 기반을 둔 자체 프랜차이즈 기업인 것으로 추정된다. 구체적으로 2020년 기준 홍콩 프랜차이즈협회에 등록된 외국인 지분 50% 미만인 프랜차이즈 기업은 약 75개사가 있는 것으로 파악된다. 부문별로는 43%가 요식업(Catering Business), 20%가 소매업(Retailing), 37%가 세탁 서비스, 교육 서비스 등 기타 서비스인 것으로 분석했다. 홍콩은 프랜차이즈 운영 시, 정부나 관련 협회에 등록하는 절차를 거치지 않기 때문에 홍콩 내 정확한 프랜차이즈 기업의 규모를 파악하는 데에는 한계가 있어 실제 홍콩 내 프랜차이즈 기업 수는 더 많을 것으로 추정된다.

최근 Arabica, The Coffee Academics, Share Tea 와 같은 프리미엄 커피와 차와 같은 분야가 많은 인기를 끌고 있다. 또한 글로벌 프랜차이즈 외에도 Grove Sandwiches, Kung Wo Tong과 같은 홍콩 로컬 기업들도 프랜차이즈 모델을 통해 사업을 확장하고 있는 것을 도시 곳곳에서 찾아볼 수 있다.

관련 정책 : 별도 법규나 규제는 없으나 소비자 보호 관련 법령에 유의 필요

홍콩은 한국과 달리 프랜차이즈 시장에 대한 별도의 법규나 규제가 없어 사업 운영이 비교적 자유로운 편이다. 그러나 홍콩 내 전문가(Kim & Company)에 따르면 소비자 보호 관련 법령들이 아래와 같이 존재하고 있으며 소비자에게 상품∙서비스를 제공한다면 프랜차이즈 기업도 이를 준수해야 할 의무가 있다.

- Control of Exemption Clauses Ordinance(Cap. 71) - 제품 또는 서비스 제공자가 계약상 면책 범위를 과도하게 제한하는 것을 금지

- Sales of Goods Ordinance(Cap. 26) - 제품 판매 시 그 품질에 대한 규정

- Supply of Service (Implied Terms) Ordinance(Cap. 457) - 서비스 계약과 관련된 묵시적 조항 규정

- Trade Descriptions Ordinance(Cap. 362) - 제품 또는 서비스와 관련된 허위표시 금지에 대한 규정

- Unconscionable Contracts Ordinance(Cap. 458) - 제품 또는 서비스 제공 관련 계약이 불공정하다고 판단할 시 소비자들을 위한 구제 조치 마련

- Consumer Goods Safety Ordinance(Cap. 456) - 제조업, 수입업, 유통업 관련하여 소비자 제품이 안전성 기준에 부합하도록 규정

따라서 홍콩 내에서 프랜차이즈 사업을 비롯한 일반적인 상거래에 관한 계약의 조건들은 계약 당사자들이 자유롭게 협의하여 설정하고 있으며, 프랜차이즈 관련 분쟁이 발생할 경우 보통법(Common Law)과 지적 재산권 조례 등을 적용하여 조율되는 것으로 알려져 있다. 홍콩에서의 프랜차이즈 계약 시 유의할 사항에 대해서는 2022년 10월 17일 KOTRA 해외시장뉴스에 개재된 '홍콩 프랜차이즈 관련 법규 및 유의사항' 자료를 참고할 수 있다.

참고로 홍콩-중국 간의 포괄적경제파트너십(CEPA)으로 홍콩 제품의 중국 본토 시장 진출이 보다 용이해져 왔으며, 특히 후속적으로 체결되어 온 '서비스 무역에 관한 협정(ATIS)'에 규정된 내국민 대우(National Treatment)에 따라 홍콩 서비스 기업은 중국 본토 기업과 동일한 지위를 보장받으면서 사업을 영위할 수 있다. 이로써 홍콩 내 프랜차이즈 기업이 중국 본토에서의 사업 입지를 확고히 할 수 있는 제도적 발판이 마련되어 있다는 점에 주목할 필요가 있다.

시장 특성 : 현지 시장의 특성을 감안한 '마스터 프랜차이즈' 계약 형태 선호

홍콩은 상대적으로 시장 규모가 작기 때문에 프랜차이즈 시장에서 가장 일반적인 계약 유형은 '지역분할*' 방식이다. 홍콩 프랜차이즈 기업은 일반적으로 서브 프랜차이징을 두기보다는 홍콩 내 모든 가맹점을 직접 운영하는 것을 선호한다. 또한 홍콩 지역 내 기업이 프랜차이즈 업체와 제휴하여 공동으로 지분을 투자하여 프랜차이즈를 공동으로 개발하는 경우도 있다. 주변 아시아 지역에 소재한 특정 브랜드의 마스터 프랜차이즈(Master Franchise) 계약 기업이 규모의 경제를 위해 홍콩과 중국 일부 등을 포함하여 프랜차이즈 사업을 확대 운영하는 추세도 증가하고 있다.

홍콩 내 글로벌 브랜드들은 일반적으로 '마스터 프랜차이즈 계약' 형태를 선호하는 것으로 알려져 있다. 글로벌 브랜드들은 마스터 프랜차이즈 업체 선정 시, 소매/유통업 분야에서의 비즈니스 운영 경험이 많은 홍콩 기업을 선호하는 경향이 강하다. 시장 규모는 작지만 홍콩 소비자들이 트렌드에 민감하고 새로운 식음료에 대한 수용도가 높기 때문에 다양한 시장 수요 변화에 따른 유연한 운영 능력을 갖춘 마스터 프랜차이즈 기업들의 역할이 중요하기 때문인 것으로 분석된다. 이러한 마스터 프랜차이즈 기업은 자체적으로 운영하기도 하고 개별 가맹점과 협력하여 사업을 운영할 수 있는 권한을 부여받고 있는 경우가 많다. 가령, 홍콩에 본사를 둔 DFI Retail Group과 Maxim's Group은 Ikea, 7‑Eleven 및 Starbucks와 같은 대형 글로벌 브랜드의 마스터 프랜차이즈로서 사업을 운영하고 있다.

한편 홍콩에서는 아래와 같이 프랜차이즈 창업 지원서비스를 제공하는 온라인 비즈니스 플랫폼들이 다수 존재하고 있다. 이러한 플랫폼들은 사업주와 개인 가맹업자들의 연결을 지원하고 있다. 이들 중에는 해외 유수의 브랜드를 위한 마스터 프랜차이즈 매칭 서비스를 제공하는 플랫폼도 있다.

<홍콩 내 프랜차이즈 창업지원 플랫폼>

|

플랫폼명 |

웹사이트 |

특이사항(참고사항) |

|

932 |

마스터 프랜차이즈 매칭 지원, 중국어만 지원 |

|

|

Startup Buddy |

마스터 프랜차이즈 매칭 지원, 중국어만 지원 |

|

|

Franchise King |

중국어만 지원 |

|

|

Franchise Hub |

중국어만 지원 |

|

|

Boss Idea |

중국어만 지원 |

|

|

Franchise God |

중국어만 지원 |

주: KOTRA 홍콩무역관이 자체 조사한 내용으로 구체적인 활용 시 사전에 KOTRA 홍콩 무역관과 확인 필요

[자료: KOTRA 홍콩무역관 자체 조사]

주요 품목 및 최신 트렌드

홍콩은 전체 GDP에서 서비스 산업이 차지하는 비중이 93%가 넘으며 요식업이 크게 발달한 구매력이 높은 시장이다. 홍콩의 요식업은 음식의 종류 및 운영 방식에 따라 구분될 수 있으며, 대표적인 요식업 프랜차이즈는 글로벌 브랜드인 경우가 많다. 식음료 프랜차이즈 산업은 세부적으로는 패스트푸드, 커피숍 및 캐주얼 음료, 캐쥬얼 다이닝, 디저트 및 간식, 총 4가지 범주로 구분될 수 있다.

<홍콩 주요 식음료 프랜차이즈 현황>

|

구분 |

비즈니스 내용 |

글로벌 브랜드 |

|

패스트푸드 |

버거, 치킨, 샌드위치 등 간편한 식사 |

McDonald's, KFC, Subway |

|

카페 및 캐주얼 음료 |

커피 및 음료 |

Starbucks, Gong Cha, Share Tea |

|

캐주얼 다이닝 |

일반적인 식당 |

Pizza Hut, Outback Steakhouse, TGI Friday |

|

디저트 및 간식 |

아이스크림, 케이크, 팝콘 등 |

Häagen-Dazs, Auntie Anne's, Godiva |

[자료: KOTRA 홍콩무역관 자료 종합]

Euromonitor에 따르면 홍콩 내 식음료 프랜차이즈 중 패스트푸드 매장이 1,284개, 캐주얼 다이닝이 700개, 카페 및 캐주얼 음료 매장이 480개, 디저트 및 간식 매장이 121개로 나타났다. 이 중 전체 1,284개의 가장 큰 매장 수를 가진 체인형 패스트푸드의 경우, 아시안 식당이 783개(60.9%)로 가장 많았고, 버거 306개(23.8%), 치킨 108개(8.4%), 피자 87개(6.8%) 순이었다. 증감율의 경우 치킨이 2021년을 제외한 최근 3년 동안 연간 10% 이상의 식당 매장 증가율을 보이며 가장 높은 성장세를 보였다.

캐주얼 다이닝의 경우, 아시안 식당 561개(80.1%), 피자 66개(9.4%), 북미 식당 37개(5.3%), 유럽 식당 36개(5.1%) 순이었으며. 디저트 간식 매장수의 경우, 베이커리 99개, 아이스크림 22개로 확인됐다.

<식음료 프랜차이즈 유형 매장 수 및 증가율>

(단위: 개수, %)

|

구분 |

2019 |

2020 |

2021 |

2022 |

|

버거(Burger) |

272(1.5) |

298(9.6) |

299(0.3) |

306(2.3) |

|

피자(Pizza) |

80(5.3) |

85(6.3) |

84(-1.2) |

87(3.6) |

|

치킨(Chicken) |

87(11.5) |

97(11.5) |

98(1.0) |

108(10.2) |

|

아시안푸드(Asian Food) |

789(5.1) |

757(-4.1) |

761(0.5) |

783(2.9) |

주: 괄호 안 수치는 전년 대비 증감률을 의미

[자료: Euromonitor]

피트니스는 프랜차이즈 업계에서 가장 빠르게 성장하는 산업 중 하나다. 특히 코로나19를 계기로 건강에 대한 관심이 높아지면서 피트니스 센터에 대한 수요는 증가하고 있다. 홍콩 소비자들은 일반적인 대형 체육관 외에도 다음과 같은 운동에 특화된 부티크 피트니스 브랜드에 더 많은 관심을 보이는 경항이 있다. 고강도 그룹 운동을 전문으로 하는 호주의 피트니스 프랜차이즈인 F45 Training은 현재 홍콩, 중국 본토, 한국, 아세안 국가 및 인도를 포함한 아시아에 약 150개의 프랜차이즈 체육관을 보유하고 있다. 홍콩을 포함한 아시아에 진출한 피트니스 프랜차이즈로는 Anytime Fitness, Snap Fitness, Orangetheory Fitness 등이 있다.

글로벌 브랜드에 비해서 지역적 분포나 규모에 있어서는 미약하지만 최근 홍콩 기업들은 다양한 틈새 분야에서 프랜차이즈 비즈니스 모델을 속속 도입하고 있다. StoreFriendly Self Storage(창고), Fitboxx(운동용품 판매), Kung Wo Tong(찻집), Quality Dry-clean(세탁) 등 기존 글로벌 프랜차이즈가 운영하지 않지만 현지 시장의 특성에 기반한 '풀뿌리 프랜차이즈' 브랜드가 대표적인 예라고 할 수 있다. 이러한 홍콩 자체 서비스 기업은 가맹점주의 재정적 지원과 인적 네트워크를 활용하여 프랜차이즈 비즈니즈 모델을 채택하여 시장 점유율을 확대하고 있다.

특히 아시아 지역의 신흥 시장에서 구매력을 갖춘 중산층이 증가하면서 국제적인 브랜드에 대한 수요가 높아지고 있는 추세로, 국제 도시로서 다양한 연관 산업을 보유하고 있는 홍콩 시장이 프랜차이즈 비즈니스의 허브로서의 중요성이 부각되고 있다.

홍콩에 기반을 두고 중국 본토의 거대한 시장 공략을 위해 프랜차이즈 모델로 성공한 사례도 있다. 홍콩 무역발전국(HKTDC)에 따르면 홍콩 내 보석 유통기업인 Chow Tai Fook Jewellery사는 2022년 3월 말 기준 중국 본토에 약 5,757개의 매장을 운영하고 있으며, 이 중 약 74%가 프랜차이즈 형태로 운영되고 있다. 홍콩 내 대표적인 소매유통 브랜드인 AS Watson Groupt사는 2025년까지 중동 지역에 100개의 매장을 오픈할 계획으로 2020년에 두바이에 본사를 둔 Al-Futtaim사와 중동 시장 진출을 위한 계약을 체결한바 있다. 또한 홍콩의 가정용품(Houseware) 소매체인 기업인 Japan Home사는 이미 말레이시아, 캄보디아, 베트남과 호주 등에 7개의 프랜차이즈 매장을 운영하고 있다.

홍콩 식음료 프랜차이즈 최신 동향

다양한 음식 문화에 대한 수요가 존재하는 홍콩 식음료 업계의 특성은 홍콩의 다채로운 인구 구성과 밀접한 연관성을 가지고 있다. 2021년 홍콩 총인구 조사(2021 Population Census)에 따르면, 홍콩 내 비중국계 인구는 61만9,568명으로 전체 인구의 8% 이상을 차지했다. 지속적으로 체류하는 인구 외에도 코로나19 이전 매년 국제회의나 전시회 등으로 수천만 명이 넘는 홍콩을 방문하는 사람들까지 감안할 때 현지 식음료 관련 프랜차이즈 수요는 다양하여 성장 잠재력이 높다고 볼 수 있다.

<2021년 홍콩 인구 총조사: 인종별 인구 수>

(단위: 명, %)

|

인종 |

인구수 |

비중 |

|

중국 |

6,793,502 |

91.64 |

|

필리핀 |

201,291 |

2.72 |

|

인도네시아 |

142,065 |

1.92 |

|

인도 |

42,569 |

0.57 |

|

네팔 |

29,701 |

0.40 |

|

파키스탄 |

24,385 |

0.33 |

|

기타 남아시아 |

5,314 |

0.07 |

|

태국 |

12,972 |

0.17 |

|

일본 |

10,291 |

0.14 |

|

한국 |

8,700 |

0.12 |

|

기타 아시아 |

10,574 |

0.14 |

|

백인 |

61,582, |

0.83 |

|

기타 |

70,124 |

0.95 |

[자료: 홍콩 통계청]

또한 한국 드라마 및 영화를 통해 한국 문화에 노출되는 청, 장년층이 늘고 2021년 홍콩 내 한국인 거주자 수가 2011년 대비 67.02% 증가하는 등 홍콩 내 한식, K-푸드에 대한 수요 또한 증가했을 것으로 예상할 수 있다.

<재홍콩 한인 인구 수 변화 추세>

(단위: 명, %)

|

분류 |

2011년 |

2021년 |

증감율 |

|

한인 인구 |

5,209 |

8,700 |

+67.02 |

[자료: 홍콩통계청]

특별히 한국 드라마나 예능 프로그램을 통해 가장 접하기 쉬운 한국 음식인 한국 치킨 요리와 바비큐가 홍콩에서 가장 인기를 끌고 있다. Ulifestyle에 따르면, 홍콩 내 한식당 중 26.8%는 치킨 메뉴를 제공하고 있으며 전문 치킨 체인인 굽네, BHC가 진출했다. 작년에는 푸라닭 또한 홍콩에 진출해 홍콩 내 한국 치킨 브랜드의 진출이 가속화되고 있다.

<마스터 프랜차이즈 계약을 통한 한국 외식 브랜드의 홍콩 진출 사례>

|

마스터 프랜차이즈 |

브랜드 |

|

B사 |

네네치킨, 마장골한우숮불구이, 마포갈매기, 공화춘, 죽 이야기 |

|

N사 |

푸라닭 |

K사 |

서래갈매기 |

|

M사 |

굽네치킨 |

[자료: Ulifestyle, am730]

또한 한국 바비큐로 알려져 있는 삼겹살, 갈비 등에 대한 현지 관심도도 높은 편으로, 이 같은 수요에 맞춰 서래갈매기, 마포갈매기 등이 홍콩 외식시장에 이미 진출한바 있다. 2022년 홍콩에 처음 진출한 '전포식육'은 2023년 2월에 2호점을 오픈하고 홍콩 진출에 속도를 내고 있다.

Euromonitor에 따르면 2022년 홍콩 식음료 프랜차이즈 업체들의 최신 트렌드 중의 하나로 주거지역으로의 매장 확대를 들고 있다. 코로나19 시기를 거치면서 재택근무가 늘었고, 이는 기존 상업지구에서의 유동인구 감소로 이어지면서 식음료 프랜차이즈들은 주거지역 내 추가로 매장을 오픈하거나 기존 상업지구 내 매장을 주거지역으로 재배치(relocation)하는 사례가 늘어났다. 맥도날드의 경우 홍콩의 대표적 주거지역 중 하나인 쿤통(Kun Tong)에 신규 매장을 오픈했고, 홍콩 요리 중 하나인 탐짜이(Tamjai) 대표 식음료 프랜차이즈 중 하나인 탐짜이 미시안(Tamjia Mixian)은 정관오(Tseung Kwan O)와 쩐완 지역에 신규 매장을 오픈했다. 스타벅스 또한 주거 지역 중 하나인 통총(Tung Chung) 지역 내 시티게이트(Citygate) 아웃렛에 추가로 매장을 오픈했다.

또한 Euromonitor의 조사에 따르면 글로벌 프랜차이즈는 브랜드 이미지 제고와 고객층 확대를 위한 전략으로서 매장 수를 늘리기보다는 최근 건강과 웰빙에 맞는 신규 제품 개발에 힘을 쏟고 있는 것으로 나타났다. 홍콩 상업지구 내 프랜차이즈 카페들은 대개 주요 고객층으로서 상업지구 내 직장인을 대상으로 코로나19 이후 늘어난 웰빙에 대한 관심을 충족시키고자 신규 웰빙 메뉴를 개발해 판매하고 있다. 예를 들어 퍼시픽 커피(Pacific Coffee)의 경우, 식물성 미니 치킨 너겟을 선택 메뉴 중의 하나로 추가하였다.

마지막으로 홍콩 카페 및 음료 시장의 경우, 심화되는 경쟁속에서 저렴한 가격을 내세우는 가성비형 저가 커피 체인과 커피 품질을 중시하는 스페셜티(Specialty) 커피체인으로 양분되는 상황이 나타나고 있다. 가성비형 저가 커피의 대표 브랜드인 플래시 커피(Flash Coffee)는 2020년 홍콩에 진출한 인도네시아 기업으로 현재 홍콩 내 17개 매장을 운영 중이다. 아메리카노 커피 한 잔을 현지 유명 프랜차이즈인 Pacific Coffee보다 25% 저렴한 가격에 판매하면서 늘어나는 인도네시아 및 필리핀계 소비자들에게 인기를 얻고 있다. 다만, 높은 임대료로 인해 홍콩 내 카페 매장 대부분은 테이크아웃(Take-away) 매장으로 운영되고 있다.

<홍콩 스타벅스(Starbucks) 및 플래시 커피(Flash Coffee) 매장 사진>

[자료: Openrice]

홍콩 식음료 프랜차이즈 경쟁 동향

2022년 매출액 기준, 홍콩에서 가장 큰 점유율을 보인 패스트푸드 프랜차이즈 브랜드는 맥도날드로, 25.2%의 시장 점유율을 보였다. 이외 카페드코랄, 페어우드가 각각 13.7%, 9.6%의 시장점유율을 보이며 뒤를 이었고 KFC는 7.2%의 시장 점유율을 보였다.

<홍콩 내 주요 패스트푸드 프랜차이즈 시장 점유율>

(단위: %)

|

브랜드명 |

브랜드 오너 |

2019년 |

2020년 |

2021년 |

2022년 |

|

Mcdonald |

McDonald’s Corp |

23.7 |

25.1 |

24.9 |

25.2 |

|

Cafe de coral |

Café de Coral holdings ltd |

13.6 |

12.6 |

13.2 |

13.7 |

|

Fairwood |

Fairwood holdings |

10.2 |

10.7 |

9.4 |

9.6 |

|

KFC |

Yum! Brands Inc |

5.6 |

7.0 |

7.0 |

7.2 |

|

Yoshinoya |

Yoshinoya Holdings Co Ltd |

3.8 |

2.9 |

2.9 |

2.5 |

|

Pizzahut |

Yum! Brands Inc |

1.1 |

1.2 |

1.2 |

1.2 |

|

Pret a Manger |

Pret A Manger (Europe) Ltd |

1.1 |

1.0 |

1.1 |

1.1 |

|

Sushi Express |

Sushi Express Group |

1.0 |

1.0 |

1.1 |

1.1 |

|

MOS Burger |

MOS Food Servicies Inc |

0.5 |

0.6 |

0.6 |

0.6 |

|

Subway |

Doctor’s Associates Inc |

0.4 |

0.4 |

0.4 |

0.4 |

|

Jollibee |

Jollibee Foods Corp |

0.2 |

0.3 |

0.3 |

0.4 |

주: 동 점유율은 요식업 관련 프랜차이즈 업체를 대상으로 하며, 카페 등 음료를 주 품목으로 하는 업체는 제외

[자료: Euromonitor]

카페 및 캐쥬얼 음료 시장의 경우 2022년 기준 체인형 카페 및 캐쥬얼 음료 매장은 총 480개, 개인 운영 카페는 총 774개로 시장 내 경쟁이 매우 치열하다. 2022년 기준 스타벅스(Starbucks)가 47.8%로 카페 및 캐쥬얼 음료 분야 시장점유율의 약 50%를 차지하였으며 퍼시픽 커피(Pacific Coffee)가21.0%, 맥카페(Mccafe) 20.1%로 각각 20%대 점유율을 보였고, The Coffee Academics(3.1%)가 그 뒤를 이었다. 카페 및 음료 시장의 경우, 커피 품목 간의 경쟁 가속화 뿐만 아니라 밀크티 등 기존 홍콩 내 베스트셀러 음료와의 경쟁도 심화되고 있는 양상이다.

<홍콩 내 카페 및 캐주얼 음료 프랜차이즈 시장 점유율>

(단위: %)

|

브랜드명 |

브랜드 보유 기업 |

2019년 |

2020년 |

2021년 |

2022년 |

|

스타벅스 |

Starbucks Corp |

43.3 |

42.9 |

43.5 |

47.8 |

|

퍼시픽커피 |

China Resources Enterprise Ltd |

23.7 |

24.7 |

26.0 |

21.0 |

|

맥카페 |

McDonald’s Corp |

19.6 |

22.0 |

20.9 |

20.1 |

|

The coffee Academics |

Coffee Academics Ltd, The |

2.5 |

3.0 |

3.0 |

3.1 |

|

Bar Pacific |

Bar Pacific International ltd |

6.8 |

3.3 |

3.2 |

2.3 |

|

Agnes b Café LPG |

Comptoir Mondial de Creation Agnes |

2.5 |

2.5 |

1.8 |

1.5 |

|

MOS Café |

MOS Food Service |

1.1 |

1.1 |

1.2 |

1.1 |

[자료: Euromonitor]

시사점 : 글로벌 프랜차이즈 허브로서의 '홍콩 활용법' 모색해야

<홍콩 프랜차이즈 시장 SWOT 분석>

|

Strengths (강점) |

Weaknesses (약점) |

|

- 한류의 영향으로 한국 브랜드에 대한 이미지는 우호적임 - 프렌차이징 관련 규제가 없어 다양한 분야(요식업 분야 포함)에서 프랜차이징이 활성화돼 있음 |

- 높은 임대료와 인건비 등으로 인한 운영비용 부담 증가 가능성 - 현지 특성을 고려하지 않은 프랜차이즈 제품 및 서비스는 소비자들의 관심을 지속시키기 어려움 |

|

Opportunities (기회) |

Threats (위협) |

|

- 코로나 방역정책 완화로 인한 관광객 증가 및 홍콩 정부 내수 진작 정책으로 홍콩 요식업 전반적인 회복세 - 현지 인종의 다양화에 따라 다양한 요식업 문화 수용 가능성 |

- 치열한 경쟁으로 인해, 새로운 브랜드의 시장점유율 확대 및 유지 어려움 카페 및 캐주얼 음료 시장의 경우 글로벌 대형 브랜드들의 시장 지배력이 높음 |

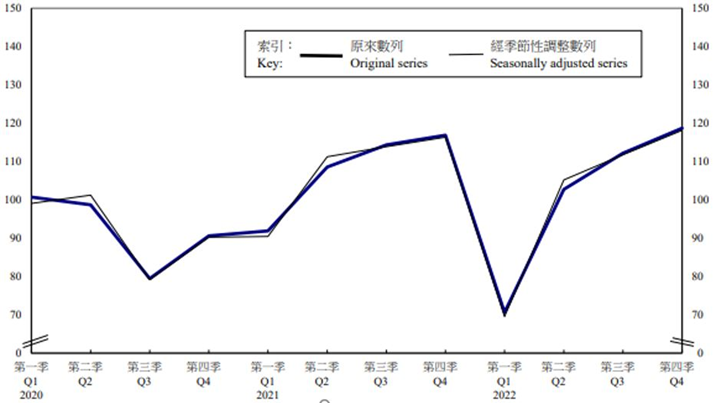

작년부터 코로나19 방역 정책이 완화되면서 요식업을 포함한 홍콩 내 식음료 산업 또한 점차 회복되고 있다. 홍콩 통계청에서 발표한 2022년 4분기 식당 수입 및 구매액 통계 조사 보고서에 따르면, 전체 식당 수입 가치 지수(Value Index of Total Restaurant Receipts)는 2022년 2분기 100 이상 큰 폭 상승한 이후 4분기까지 상승세가 이어진 것으로 나타났다.

<2020~2022년 홍콩 식당 수입 가치 지수(Value Index of Total Restaurant Receipts)>

주: 식당 수익 가치 지수란, 홍콩 내 모든 유형의 식당을 포함하며, 특정 기간(2019.10월~2020.9월) 수익을 기준(100)으로 설정해 지수로 나타냄

[자료: 홍콩 통계청]

앞서 기술한 바와 같이, 홍콩의 경우 프랜차이즈 계약을 포함하여 일반 상거래 계약에서 계약 당사자가 협상을 통해 상호간 자유롭게 계약 조건을 설정할 수 있으며 프랜차이즈 시장과 관련된 구체적 법적 의무와 규제는 없다. 이러한 자유로운 프랜차이즈 비즈니스 환경을 보유한 홍콩 정부는 글로벌 프랜차이즈 시장의 허브로서의 위상 강화를 모색하고 있다. 이러한 차원에서 홍콩무역발전국(HKTDC)는 '홍콩 국제 프랜차이징 전시회(Hong Kong International Franchising Show'를 2015년부터 개최해 오고 있어, 우리 기업의 적극적인 관심과 참여가 필요하다.

HKTDC 관계자의 KOTRA 홍콩무역관과의 인터뷰에 따르면 홍콩은 국제회의, 전시회, 쇼케이스 등의 허브로서 국제 프랜차이즈의 아시아 및 신흥시장 진출과 아시아 유명 프랜차이즈의 글로벌 시장 및 중국 본토로의 진출 확대를 위한 양방향 플랫폼(Two-way Springboard)의 기능을 할 수 있는 전략적 거점이라고 언급했다.

특히 해당 관계자는 중국 본토 프랜차이즈 시장으로의 진출 기회를 잘 활용할 필요가 있다는 점을 강조했다. 중국 체인스토어 및 프랜차이즈 협회(China Chain Store & Franchise Association: CCFA)에 따르면, 2021년 기준 중국 내 상위 100대 프랜차이즈의 총 매출은 5,885억 위안에 달하고 있으며, 이들 프랜차이즈의 총 매장 수는 2020년 대비 9.9% 증가한 약 36만6,000개에 달하는 것으로 나타났다.

중산층이 확대되면서 중국 본토는 아시아에서 가장 잠재력이 큰 프랜차이즈 시장 중 하나로 성장한 것이다. 다만, 중국 본토에서 국제 프랜차이즈 업체들이 겪는 가장 큰 애로 중의 하나가 적격 프랜차이즈 파트너와 가맹점을 찾는 것으로 알려져 있다. 이에 따라 홍콩 내 상표 및 지적재산권 등록 시스템, 중-홍 CEPA 등의 정책 지원에 힘입은 홍콩 기업을 마스터 프랜차이즈 기업으로 둘 경우, 본토 내 프랜차이즈 관리, 지적재산권 보호 및 관리, 공급망 관리 등 중국 본토로의 비즈니스 영역 확장에 유리한 측면이 있다.

최근 코로나 방역규제 철폐로 2023년 2월 소매 판매 실적이 전년 동월 대비 31% 급성장하는 등 보복소비가 확대되면서 많은 프랜차이즈 기업들이 홍콩 시장의 문을 두드리고 있다. 이와 같은 회복세는 최근 홍콩 방문자 증가와 소비 바우처 지급 등 정부의 정책지원에 힘입어 홍콩 식음료 프랜차이즈 시장 전망은 밝다. 여기에 홍콩 내 한국 문화에 대한 노출이 높아지며 한국 식음료 프랜차이즈의 홍콩 진출도 가속화되는 분위기다

다만, 유망 프랜차이즈 시장인 식음료 시장의 경우, 홍콩 시장의 높은 임대료, 성숙된 시장에서의 치열한 경쟁, 빠르게 변화하는 소비자들의 기호와 트렌드 등을 염두에 두어야 할 부분이다. 따라서 홍콩에 진출한 이후에는 디지털 마케팅 (SNS광고, 인플루언서)을 최대한 활용해 개점 초기에 다양한 소비자들의 시선을 사로잡는 것이 필수적이다. 인스타그램 푸드블로거 및 유튜버들을 시식 행사에 초대해 짧은 기간에 대량의 온라인 후기 콘텐츠들을 게재하도록 하는 방법을 효과적으로 활용해 볼 수 있다.

자료: Euromonitor, openrice, Starbucks, Flash Coffee, Grove Sandwiches, Gong Cha, Share Tea, ulifestyle, am 730, 홍콩통계청, 홍콩무역발전국(HKTDC), South China Morning Post, Openrice, China Chain Store & Franchise Association(CCFA), KOTRA 홍콩무역관 자료 종합

| 원문링크 | https://dream.kotra.or.kr/kotranews/cms/news/actionKotraBoardDetail.do?MENU_ID=70&pNttSn=201486 |

|---|