조세특례제한법은 우수인력의 벤처기업 유입을 촉진하기 위해 벤처기업 또는 벤처기업 자회사의 임직원이 벤처기업육성에 관한 특별조치법에 따라 부여받은 스톡옵션을 행사함으로써 얻은 이익(이하 “벤처기업 스톡옵션 행사이익”)에 대하여 다음과 같은 세제 혜택을 마련하고 있습니다.

세법은 통상적으로 매년 7월경 기획재정부에서 세법개정안을 제출하고 국회에서 심의와 수정을 거쳐 통과되는데, 이번에는 유난히 긴 논의를 거쳐 12월 말에 간신히 통과되었습니다. 이번 연구자료에서는2023년 세법 개정 사항 중 스타트업이 알고 있으면 좋은 개정 사항을 분석해 보겠습니다.

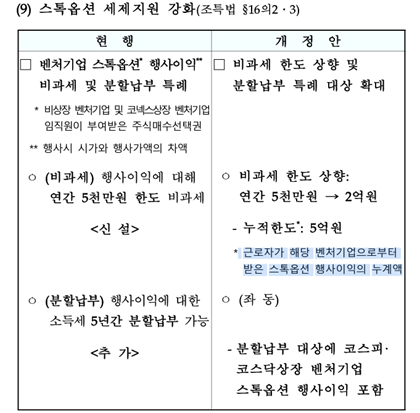

벤처기업 스톡옵션 행사이익 비과세 금액 2억원으로 상향

스타트업의 성과보상 및 인력유입의 수단으로 사용되고 있는 스톡옵션은 낮은 가격으로 행사가격을 미리 약정하고 근로자 등에게 부여되며, 회사의 가치가 지속적으로 상승하는 추세라면 행사하는 때 낮은 행사가격과 상승한 회사의 가치의 차액만큼 가치상승 이익을 얻을 수 있으며, 소득세법에서는 그러한 가치상승 이익에 대해서 근로소득(퇴직한 이후 행사하게 된다면 퇴직소득)으로 보아 소득세를 과세하고 있습니다.

한편, 조세특례제한법 제16조의2 규정에 따르면 벤처기업으로 등록한 회사로부터 벤처기업육성에 관한 특별조치법에 따라 스톡옵션을 부여받은 경우에는 근로소득으로 과세되는 가치상승 이익에 대해서 일정금액만큼 비과세를 받을 수 있습니다. 아래 조세특례제한법 제16조의2 규정에서와 같이 2022년까지는 5천만원까지 행사이익 비과세를 받을 수 있었지만 2023년 행사분부터는 2억원까지 비과세를 받을 수 있게 되었습니다.

| 종전규정 | 개정규정 |

| 제16조의 2 【벤처기업 주식매수선택권 행사이익 비과세 특례】 ① 벤처기업 또는 대통령령으로 정하는 바에 따라 벤처기업이 인수한 기업의 임원 또는 종업원(이하 이 조 및 제16조의 3에서 “벤처기업 임원 등”이라 한다)이 해당 벤처기업으로부터 2024년 12월 31일 이전에 「벤처기업육성에 관한 특별조치법」 제16조의 3에 따라 부여받은 주식매수선택권 및 「상법」 제340조의 2 또는 제542조의 3에 따라 부여받은 주식매수선택권(코넥스상장기업으로부터 부여받은 경우로 한정한다)을 행사(벤처기업 임원 등으로서 부여받은 주식매수선택권을 퇴직 후 행사하는 경우를 포함한다)함으로써 얻은 이익(주식매수선택권 행사 당시의 시가와 실제 매수가액과의 차액을 말하며, 주식에는 신주인수권을 포함한다. 이하 이 조부터 제16조의 4까지 “벤처기업 주식매수선택권 행사이익”이라 한다) 중 연간 5천만원 이내의 금액에 대해서는 소득세를 과세하지 아니한다. (2021. 12. 28. 개정) ② 제1항을 적용하는 경우 특례 신청절차, 그 밖에 필요한 사항은 대통령령으로 정한다. (2018. 12. 24. 신설) | 제16조의 2 【벤처기업 주식매수선택권 행사이익 비과세 특례】 ① 벤처기업 또는 대통령령으로 정하는 바에 따라 벤처기업이 인수한 기업의 임원 또는 종업원(이하 이 조 및 제16조의 3에서 “벤처기업 임원 등”이라 한다)이 해당 벤처기업으로부터 2024년 12월 31일 이전에 부여받은 주식매수선택권을 행사(벤처기업 임원 등으로서 부여받은 주식매수선택권을 퇴직 후 행사하는 경우를 포함한다)함으로써 얻은 이익(주식매수선택권 행사 당시의 시가와 실제 매수가액과의 차액을 말하며, 주식에는 신주인수권을 포함한다. 이하 이 조부터 제16조의 4까지 “벤처기업 주식매수선택권 행사이익”이라 한다) 중 연간 2억원 이내의 금액에 대해서는 소득세를 과세하지 아니한다. 다만, 소득세를 과세하지 아니하는 벤처기업 주식매수선택권 행사이익의 벤처기업별 총 누적 금액은 5억원을 초과하지 못한다. (2022. 12. 31. 개정) ② 제1항이 적용되는 주식매수선택권은 「벤처기업육성에 관한 특별조치법」 제16조의 3에 따라 부여받은 주식매수선택권 및 「상법」 제340조의 2 또는 제542조의 3에 따라 부여받은 주식매수선택권(코넥스상장기업으로부터 부여받은 경우로 한정한다)으로 한정한다. (2022. 12. 31. 신설) ③ 제1항을 적용하는 경우 특례 신청절차, 그 밖에 필요한 사항은 대통령령으로 정한다. (2022. 12. 31. 항번개정) |

또한, 과도한 비과세금액 적용을 방지하기 위해 비과세 한도금액을 5억원으로 설정하는 규정이 신설되었습니다. 여기서 5억원 한도의 범위는 2022년 7월 기획재정부 세제 개편안을 살펴보면 누적한도 금액에 대해서 별도로 근로자가 해당 벤처기업으로부터 받은 스톡옵션 행사이익의 누계액이라고 설명하고 있습니다. 즉, 기획재정부의 입법취지는 ‘회사별 비과세금액을 받을 수 있는 금액의 한도가 연간 5억원’이 아니라 ‘개인별로 특정회사에서 행사할 수 있는 비과세 금액의 한도가 누적적으로 5억원’으로 볼 수 있습니다.

2022년 세재개편안 상세안 기획재정부,20222-07-22

이번 세법 개정 중 스톡옵션 행사이익을 규정한 조세특례제한법 제16조의2는 기획재정부에서 제안한 ‘조세특례제한법 일부개정법률안(의안번호 2117151)’과 국회에서 수정하여 통과시킨 ‘조세특례제한법 일부개정법률안에 대한 수정안’을 비교해 보면 별다른 국회의 수정 없이 원안대로 통과된 것으로 보입니다.

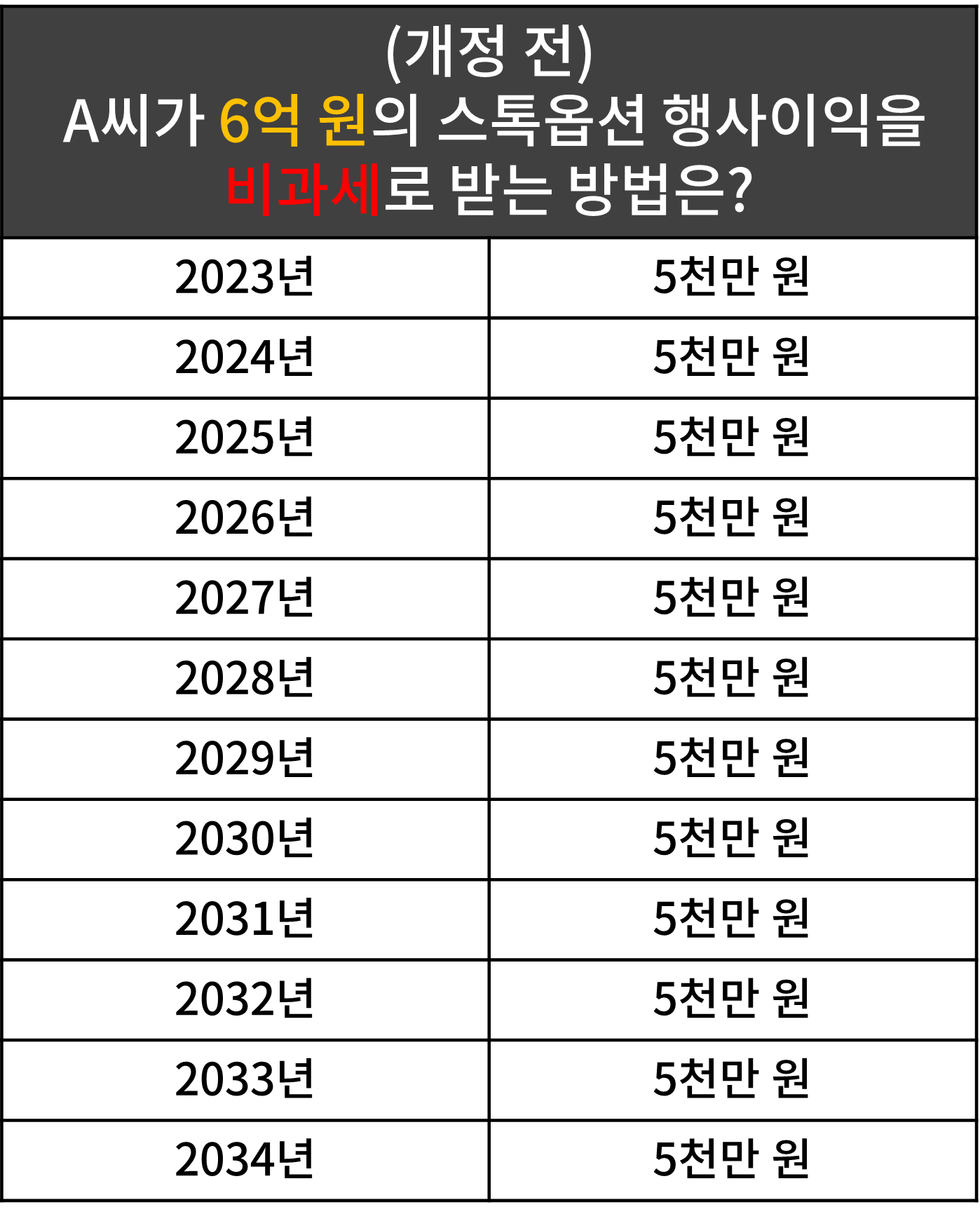

따라서, 만약 A 씨가 2023년 이후부터 벤처회사 B에서 부여받은 총 6억 원 가치의 스톡옵션 행사이익을 최대한 비과세로 적용받고 싶다면, 2023년에 2억원, 2024년에 2억원의 스톡옵션을 행사하여 비과세를 적용 받은 후2025년에는 남은 비과세 누계 한도인 1억 원까지만 적용받을 수 있습니다.

-글: 세움 택스 김지호 세무사

-원문 : [김지호의 스타트업 세무가이드] #4. 2023년 세법 개정 사항 분석 (1)

| 원문링크 | https://platum.kr/archives/201301 |

|---|